Note d’orientation de la Fnogec validée par la Commission comptabilité-gestion et le Conseil d’administration – décembre 2018

Cette note s’appuie sur les conseils et mises en garde donnés par l’AMF

au secteur non lucratif appelé à placer des excédents de trésorerie dans son Guide publié en juin 2016 :

« Investir quand on est une association, une fondation ou une autre institution : les bonnes pratiques ».

Synthèse : l’essentiel de ce qu’il faut retenir

Quelle que soit la taille de l’Ogec, celui-ci doit impérativement obtenir de l’établissement financier une classification en client non-professionnel : en effet, la responsabilité de l’établissement financier, dès lors qu’il aura rempli scrupuleusement ses obligations réglementaires en matière de connaissance du profil investisseur de son client, ne pourra pas, ou très aléatoirement, être mise en cause pour, par exemple, défaut de conseil, en cas de perte élevée en capital sur les fonds placés.

Le processus de placement de la trésorerie excédentaire obéit aux principes suivants :

- L’Ogec doit déterminer les quotités de placement de trésorerie courte (destinée au fonctionnement courant) et longue (placement en vue d’un investissement futur).

- La politique de placement doit être validée par le conseil d’administration de l’Ogec, idéalement sur un rythme de deux à trois ans au maximum lors de l’approbation du budget annuel de fonctionnement et d’investissement, et du plan pluriannuel d’investissement (PPI).

- La Fnogec a toujours recommandé aux Ogec d’effectuer des placements sans risque en capital. L’objet de cette note est de présenter, compte tenu des faibles rendements des placements classiques (livrets ou monétaires, courts ou longs), quelle est la typologie de risque par support. Les principaux placements proposés par les établissements financiers sont décrits ci-après : organismes de placements collectifs (OPC), obligations (dont les TCN), actions.

- Au niveau de l’Ogec, en matière de gestion de trésorerie, se posent deux questions clés : la gouvernance, avec en particulier (i) la nécessité d’avoir en place des hommes disposant de compétences financières et (ii) la mise en place de comptes rendus réguliers au conseil d’administration ; la prévention des conflits d’intérêts pouvant survenir selon le profil professionnel des membres de l’Ogec.

- Ces points incitent à privilégier des produits sans risque et à fiscalité simple : en cas de départ d’un administrateur ou trésorier compétent en matière financière, l’incertitude sur le profil de son successeur pousse, par prudence, à privilégier des produits potentiellement moins rémunérateurs mais plus accessibles.

- Enfin, cette note aborde le sujet des titres de sociétés certifiées « investissement socialement responsable » (ISR).

La distinction essentielle entre clients professionnels et non-professionnels

Les associations et fondations s’inscrivent principalement dans la catégorie des investisseurs non-professionnels telle que définie par la Directive 2004/39/CE concernant les marchés d’instruments financiers (dite directive « MIF ») et reprise en droit français.

Les clients non-professionnels sont ceux qui ne rentrent pas dans les critères ci-dessous ou les remplissent mais demandent à opter pour le statut-non professionnel, plus protecteur.

L’article L. 533-16 du code monétaire et financier définit le client professionnel comme un client qui possède l’expérience, les connaissances et la compétence nécessaires pour prendre ses propres décisions d’investissement et évaluer correctement les risques encourus. L’article D. 533-11 du code monétaire et financier précise différentes typologies de clients professionnels :

- Les clients professionnels par nature, parmi lesquels on peut citer les établissements de crédit, les entreprises d’investissement, les entreprises d’assurance, les sociétés de gestion, certains fonds de réserve pour les retraites mais également l’État, la Caisse de la dette publique, la Banque de France, etc.

- Les clients professionnels par la taille, remplissant au moins deux des trois critères suivants :

- Total du bilan égal ou supérieur à 20 millions d’euros ;

- Chiffre d’affaires net ou recettes nettes égaux ou supérieurs à 40 millions d’euros ;

- Capitaux propres égaux ou supérieurs à 2 millions d’euros.

Les conséquences sont importantes notamment en termes (i) d’information à communiquer au Client, (ii) d’évaluation de l’adéquation ou du caractère approprié du Service à fournir au Client, (iii) d’information à communiquer au Client en matière de compte-rendu relatif à un Service, (iv) d’obligation d’agir au mieux des intérêts du Client lors de la transmission, de l’exécution et/ou du traitement de ses ordres, ou (v) de contractualisation des relations entre les Parties.

Le processus de placement de la trésorerie excédentaire

Faire le point avant d’investir

Les Ogec n’ont, dans l’absolu, nullement vocation à disposer d’une trésorerie pléthorique. Celle-ci doit permettre de faire face sereinement au fonctionnement courant (d’où la préconisation d’un niveau de fonds de roulement de l’ordre de 3 à 4 mois de charges). Au-delà, elle doit permettre de préparer les investissements futurs au service des jeunes et du projet éducatif.

Le premier objectif est donc d’optimiser la gestion de la trésorerie à court terme. Il s’agit ici de piloter le décalage de temps entre la perception de certaines ressources (contributions des familles, forfaits d’externat, dons, subventions) et le cycle des dépenses tout au long de l’exercice. Pour ce faire, la mission première de la / des personne(s) en charge de la gestion de la trésorerie est de veiller à la liquidité des supports d’investissement.

On distinguera seulement ensuite (si la taille de l’Ogec et ses ressources le justifient) la trésorerie « courte » et la « trésorerie » longue.

La trésorerie « courte » est généralement placée sur des supports comme les comptes à vue, les comptes sur livret, les livrets A, les livrets B, les comptes à terme, les OPC monétaires court terme.

S’agissant de la gestion de la trésorerie « longue », l’approche retenue sera différente selon qu’elle constitue une « réserve stratégique » de liquidité (en vue d’un investissement défini à horizon fixé) ou un instrument d’optimisation des ressources :

- Dans le premier cas, cette trésorerie sera gérée de manière sécurisée via des dépôts à terme, des bons du Trésor ou des OPC monétaires moyen terme, par exemple ;

- Le second cas peut permettre d’envisager une gestion plus dynamique.

Il est nécessaire de formaliser une politique de placement validée par le conseil d’administration de l’Ogec. Ce document précisera notamment :

- Les objectifs de la gestion financière de l’association ;

- Le rendement cible des capitaux placés ainsi que l’échéance considérée ;

- Les actifs éligibles (en fonction des contraintes fixées en interne) ;

- L’organisation de la gestion (définition des rôles, dispositif de contrôle) ;

- Les modalités de reporting ;

- Le dispositif de gestion de crise.

Il est conseillé de faire le point sur cette politique de placement tous les deux à trois ans au maximum, afin de réviser les trois points clés :

- Quel est mon nouvel horizon d’investissement ?

- Quels risques suis-je maintenant prêt à prendre ?

- Quel traitement fiscal est applicable et quels frais vont être retenus (ils auront un impact significatif sur le rendement du placement, surtout si celui-ci est un OPC court-moyen terme) ?

Quel intermédiaire financier choisir ?

Trois types d’interlocuteurs régulés sont susceptibles de vous accompagner dans la mise en œuvre de votre politique d’investissement : banques et établissements de crédit, sociétés de gestion de portefeuille ou conseillers en investissements financiers (CIF). Afin d’éviter des démarchages intempestifs, des offres qui ne sont pas forcément adaptées et d’éventuels conflits d’intérêt au sein de l’Ogec, notre préconisation est de vous limiter aux seuls banquiers habituels dont l’offre est suffisamment généraliste pour couvrir vos besoins.

En cas de litige :

La médiation de l’AMF n’est pas exclusivement réservée aux clients particuliers. Une première démarche écrite de réclamation est nécessaire auprès de votre intermédiaire financier. Si cette démarche est infructueuse, il est possible d’adresser un courrier à l’adresse suivante :

Autorité des Marchés Financiers – Le médiateur – 17, place de la Bourse – 75082 Paris Cedex 02

Des formulaires de saisine sont également à disposition sur le site internet de l’AMF.

La gouvernance et les conflits d’intérêt

Les fondamentaux d’une bonne gouvernance

- Une organisation adaptée

Le rôle de chacun, les modalités de prise de décisions et les délégations de pouvoirs doivent être définis avec précision.

Le profil des personnes doit être adapté au type de gestion mis en œuvre. Plus les produits ciblés sont risqués et l’horizon d’investissement lointain, plus des compétences, externes le cas échéant, sont nécessaires.

- Transparence et clarté

Chacun doit être en mesure d’appréhender ce qui est attendu de lui. Il est important de désigner :les personnes qui proposeront des choix d’investissement ;

• celles qui prendront effectivement les décisions d’investissement ;

• et enfin celles qui s’assureront du bien-fondé des décisions prises et qui contrôleront le processus d’investissement dans son ensemble.

- Evaluation régulière

La politique de placement formalisée par le conseil d’administration, comme indiqué précédemment, est indispensable pour faire régulièrement le point sur les investissements réalisés pour le compte de l’Ogec.

La prévention des conflits d’intérêt

Une mauvaise identification des risques de conflits d’intérêt peut conduire à la perte de crédibilité d’une institution auprès du public, en particulier lorsque son objet est d’intérêt général et non lucratif.

Par ailleurs, la prise illégale d’intérêts, qui peut découler d’une situation conflictuelle, est sanctionnée pénalement.

Le conflit d’intérêt correspond à l’immixtion de la sphère personnelle dans la sphère professionnelle (et inversement).

Un conflit d’intérêts est dit :

Ø « Potentiel » lorsqu’il n’est pas encore matérialisé ;

Ø « Apparent » lorsqu’il est possible mais qu’aucun intérêt suspect n’a pu être prouvé ;

Ø « Réel » lorsqu’il est avéré qu’un intérêt personnel peut influencer le comportement de la personne exerçant ses fonctions professionnelles ;

Ø « Volontaire » ou « involontaire » en fonction d’une recherche de résultat ou non.

Le cumul de plusieurs fonctions accompagnées d’un pouvoir de décision génère structurellement des conflits d’intérêt. Cette situation est prévue dans les statuts types des Ogec et doit faire l’objet d’une vigilance toute particulière.

Les points essentiels à suivre après avoir investi

- Être au fait de la fréquence et des contenus des « reporting » de gestion délivrés par la banque ;

- Vérifier que le choix de placement est toujours en adéquation avec la stratégie d’investissement de l’Ogec qui peut être évolutive. C’est au conseil d’administration de s’interroger sur cette stratégie selon une périodicité qu’il est libre de déterminer (voir ci-dessus).

Les différents supports d’investissement

Une notion clé : le couple rendement-risque

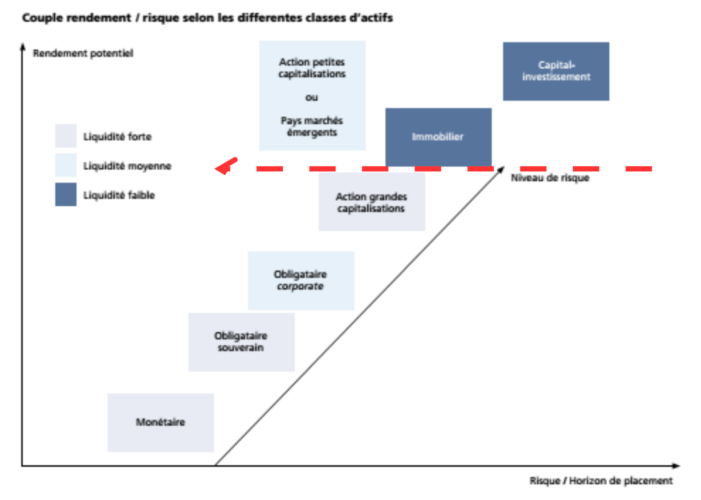

Chaque produit financier dispose de son propre couple « risque – rendement » qu’il faut analyser. Le paramètre de la liquidité (possibilité de se défaire plus ou moins rapidement d’un actif une fois la décision prise) est tout aussi fondamental. Le schéma ci-dessus, tiré du Guide de l’AMF, montre qu’à chaque typologie d’actif correspond un couple « risque – rendement » particulier mais également un horizon de placement préconisé. Un actif risqué et volatil aura davantage de chances de s’apprécier sur une durée longue.

La lecture est la suivante (deux exemples) :

• Le monétaire correspond à un horizon de placement court terme, il est assez peu risqué et liquide ;

• Les actions des grandes sociétés du CAC 40 sont tout aussi liquides sur les marchés mais le risque de perte en capital est plus élevé et l’horizon de placement plus long (environ 5 ans).

De façon générale, tout accroissement du rendement potentiel d’un produit

s’accompagne d’une augmentation du risque qui lui est associé.

Les différents modes de gestion

Les placements peuvent être réalisés en direct ou via des organismes de placement collectif (OPC).

Le principal avantage de cette formule est de proposer une réponse aux objectifs et au niveau de risque recherchés par le client sans le contraindre à investir en direct sur les marchés (exemple : 80% monétaire en euros, 20% en actions françaises ou européennes). Une telle formule permet de limiter le risque en pouvant éventuellement bénéficier, sur 20% du capital, d’une espérance de performance des marchés.

Il convient de distinguer les produits collectifs dits de distribution (qui distribuent tout ou partie de leurs revenus) et les produits dits de capitalisation (qui réinvestissent automatiquement leurs revenus dans le fonds). L’impact fiscal est à prendre en compte.

Structure des frais liés à l’investissement en OPC

Les frais sont facilement identifiables et comparables dans les prospectus des différents fonds d’investissement. Les principaux frais des OPC sont :

- Les frais d’entrée et de sortie : ils sont payés lors de la souscription et du rachat. Une partie de ces frais est négociable.

- Les frais courants représentent l’ensemble des frais facturés nets à l’OPC. La standardisation de ces frais permet d’avoir une vision globale et transparente des frais prélevés. Il convient de noter que certaines stratégies induisent une rotation élevée du portefeuille et donc des commissions de mouvements importantes.

- La commission de surperformance rémunère le gestionnaire du fonds lorsque l’objectif préalablement fixé est dépassé. Le calcul de la commission peut dépendre de la surperformance du fonds par rapport à un indice de référence ou par rapport à un taux de rendement à atteindre sur une période de référence donnée.

Vocabulaire technique

Annexe 1. Fiches produits

Les obligations : définition et risques spécifiques

Une obligation est une part d’un emprunt émis par une entreprise, une entité du secteur public ou l’État (l’émetteur). Le porteur d’une obligation reçoit généralement un intérêt versé périodiquement et calculé en fonction de la valeur nominale du titre (le « coupon »).

Les différents types d’obligations :

Ø L’obligation à taux fixe est la plus répandue et permet de recevoir une rémunération constante pendant toute la durée de sa détention ;

Ø L’obligation à taux variable prévoit que les coupons et/ou le remboursement du capital sont complètement ou partiellement indexés sur un taux de référence (l’inflation par exemple). La rémunération peut varier pendant toute la durée de détention.

Il convient également de distinguer les obligations garanties en capital à l’échéance (le montant qui sera reversé est garanti, hors cas de défaut) et les obligations présentant un risque de perte en capital en cours de vie et à l’échéance.

Il existe d’autres typologies d’obligations prévoyant des modalités de fonctionnement particulières. C’est le cas des obligations convertibles, des obligations à bons de souscription d’actions ou des obligations remboursables en actions. Ces obligations intègrent une option d’échange contre des actions auxquelles elles permettent d’accéder. Leur couple risque/rendement est extrêmement difficile à appréhender.

Les rendements présentés dans la documentation relative à l’émission d’une obligation s’entendent toujours hors frais et hors impôts.

Il existe quatre zones de risques pour un investissement obligataire :

- Le risque de perte en capital : il n’existe pas, contrairement à une idée assez répandue, de garantie sur le prix de cession de l’obligation en cours de vie. Le cours de l’obligation évolue en fonction du niveau des taux d’intérêt, de la qualité de l’émetteur et de la liquidité du marché. Si l’on souhaite revendre son titre avant son échéance, il existe un risque de perte en capital non mesurable a priori.

- Le risque de liquidité : le marché obligataire est un marché relativement peu liquide (moins d’échanges que sur le marché actions).

- Le risque de taux : en cours de vie, l’obligation est sensible aux variations des taux d’intérêt. La valeur de marché d’une obligation à taux fixe évolue en sens inverse des taux d’intérêt :

- En cas de hausse des taux, le prix de marché de l’obligation à taux fixe baisse ;

- En cas de baisse des taux, le prix de l’obligation anciennement émise augmente ;

- La sensibilité à l’évolution des taux est d’autant plus grande que la durée de vie de l’obligation est longue.

- Le risque de crédit : la perception de la solidité financière de l’émetteur a également un impact sur le cours de l’obligation. Ce risque est surtout important pour les obligations spéculatives qui ne doivent en aucun cas concerner les Ogec.

Focus sur les titres de créances négociables (TCN)

Ils comprennent :

Ø Les bons du Trésor émis par l’État,

Ø Les billets de trésorerie émis par les entreprises industrielles et commerciales à horizon court terme,

Ø Les certificats de dépôt négociables émis par les banques et les institutions financières à horizon court terme,

Ø Les bons à moyen terme négociables émis par les entreprises et les banques à horizon moyen terme.

Ces titres diffèrent des obligations par leur mode d’émission. Un emprunt obligataire doit être intégralement souscrit pour apparaître sur le marché alors que les TCN peuvent, en théorie, être émis en continu. Dans la pratique, ce sont les banques qui garantissent la bonne fin d’une émission obligataire ou qui se substituent au marché dans le cadre des TCN. TCN et obligations ont des modes de fonctionnement très proches.

Les actions : définition et risques spécifiques

Une action représente une fraction du capital d’une entreprise. Elle donne droit à la perception de dividendes. Il existe différents types d’actions :

- Les actions « au porteur » ne permettent pas à la société dont vous êtes actionnaire de vous identifier, c’est le cas le plus fréquent. Les actions « nominatives » entraînent, pour leur part, l’inscription des actionnaires sur les registres juridiques de la société.

- Les actions cotées sont traitées sur un marché boursier, les actions non cotées peuvent s’échanger de gré à gré entre les investisseurs, à un prix dont ils conviennent. Les actions non cotées sont à proscrire en ce qui concerne les Ogec.

- Certaines actions sont associées à un droit particulier, comme les actions à dividende prioritaire (ADP) ou encore les actions à bon de souscription d’actions (ABSA).

Plusieurs stratégies sont possibles sur les marchés actions. Néanmoins, toutes demandent de solides compétences techniques et sectorielles, demeurent spéculatives et doivent être écartées.

Ø La stratégie de croissance consiste à investir dans des sociétés identifiées comme ayant un potentiel de valorisation dans des secteurs d’avenir (ex : start-up dans les nouvelles technologies) ;

Ø La stratégie de valorisation consiste à repérer des titres dont le cours de bourse est sous-évalué par rapport à leur valeur intrinsèque ;

Ø D’autres titres offrent plutôt un rendement régulier, c’est-à-dire que leur cours de bourse pourra varier de façon moins marquée en contrepartie d’un dividende récurrent.

Les différents risques :

- La perte en capital : un investissement en actions ne bénéficie d’aucune garantie ni protection sur le capital.

- Le risque lié à une gestion discrétionnaire : dans le cas d’une gestion active, la performance d’un portefeuille actions dépend des titres sélectionnés. Il existe donc un risque que l’investisseur ou son gérant ne choisisse pas les titres les plus performants et que l’allocation ainsi mise en place ne soit pas optimale.

- Le risque lié aux sociétés de petite et moyenne capitalisation : les actions d’une société de petite capitalisation sont moins liquides et plus volatiles que les actions d’une société de capitalisation importante.

- Le risque lié aux investissements sur des marchés émergents : les actions de ces marchés offrent une liquidité plus restreinte.

- Le risque sectoriel : risque lié à la concentration des investissements dans un ou plusieurs secteurs.

De façon plus générale, le risque élevé de perte en capital en cas de placement d’une partie de la trésorerie en actions doit conduire un CA d’OGEC à écarter ce type de placements, y compris dans le cadre d’OPCVM.

L’investissement socialement responsable

La notion d’investissement socialement responsable (ISR) recouvre les diverses démarches d’intégration du développement durable au sein de la gestion financière.

L’ISR « est un placement qui vise à concilier performance économique et impact social et environnemental en finançant les entreprises et les entités publiques qui contribuent au développement durable quel que soit leur secteur d’activité. En influençant la gouvernance et le comportement des acteurs, l’ISR favorise une économie responsable ».

L’investissement socialement responsable répond généralement à trois objectifs principaux :

- Investir selon une certaine philosophie et dans le respect de certaines valeurs ;

- Prendre en compte les risques et les opportunités tirés de l’analyse extra-financière des émetteurs (empreinte environnementale, respect de valeurs sociales, engagement sociétal, gouvernement d’entreprise) ;

- Viser un impact favorable sur les aspects sociaux, environnementaux et de gouvernance.

En tant que structures de l’Enseignement catholique, les Ogec doivent être sensibilisés à l’ISR. En effet, ils sont régulièrement démarchés pour souscrire à des produits entrant dans cette catégorie. Deux points doivent impérativement être pris en compte.

Tout d’abord, pour toute information sur la dimension « ISR » des fonds, il convient de consulter :

- La documentation légale (DICI / prospectus / règlement ou statuts) : ces documents doivent présenter les principes de la stratégie extra-financière ;

- Le code de transparence : il a pour but d’aider à comprendre les pratiques et les partis pris des gestionnaires d’actifs en matière d’ISR. Requis pour tous les fonds ISR ouverts au public et gérés par des sociétés de gestion adhérentes de l’Association française de la gestion financière ou du Forum pour l’investissement responsable (FIR), il impose aux gestionnaires de répondre aux questions qui y sont posées pour leurs fonds ISR ;

- Le reporting extra-financier : il vient rendre compte des conséquences concrètes a posteriori sur le déroulement de la stratégie ISR ;

- La politique de vote : ce document décrit les grands principes suivis par la société de gestion en matière de vote. Ce point est d’autant plus important que la dimension ISR est basée sur l’engagement actionnarial ;

- Les rapports de vote et/ou de dialogue.

Au-delà de ces considérations, l’intégralité des remarques faites précédemment sur la nature des supports demeure valide. En particulier, il convient d’avoir à l’esprit que ce n’est pas parce qu’un investissement est socialement responsable qu’il est sans risque pour le souscripteur.

Annexe 2. La fiscalité des placements financiers

Le rendement des différents placements envisagés doit toujours être étudié de manière « nette » :

- En prenant en compte les frais perçus par les établissements financiers aux différentes étapes de l’investissement (frais d’entrée, frais annuels, droits de garde, etc.) ;

- En prenant en compte la fiscalité sur les produits.

RAPPEL DES PRINCIPES GENERAUX D’IMPOSITION DES ASSOCIATIONS SANS ACTIVITE LUCRATIVE

Les associations sans activité lucrative sont redevables de l’impôt sur les sociétés aux taux réduits sur leurs revenus patrimoniaux : c’est le cas des Ogec.

Les revenus imposables sont limitativement énumérés à l’article 206, 5 du CGI : revenus provenant de la location d’immeubles, revenus des exploitations agricoles ou forestières et certains revenus mobiliers. Les revenus qui n’entrent pas dans ces catégories sont totalement exonérés.

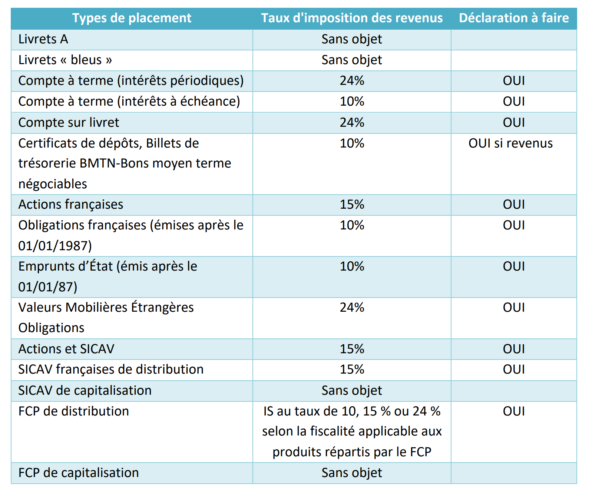

Les revenus patrimoniaux sont imposables au taux réduit de 24 % ou, pour certains revenus mobiliers, au taux de 10 % ou 15 % (CGI art. 219 bis et 219 quater).

La fiscalité applicable aux différents types de placement peut être retrouvée sur les sites internet des établissements bancaires partenaires de la FNOGEC : Société Générale, Banque Postale, Crédit Coopératif, Crédit Agricole SA…