Mis à jour le 02/01/2024

Le calcul du salaire ainsi que son paiement peuvent être sources de contentieux, il est important de respecter les principes de base.

1. Calculer le montant du salaire

Le montant du salaire ne peut pas être inférieur :

- à la rémunération minimale conventionnelle obtenue en réalisant la fiche de classification du salarié,

- Et au SMIC (1 766,92 € bruts par mois au 1er janvier 2024)

Pour connaitre le montant de la rémunération minimale conventionnelle, le nombre de points obtenu en réalisant la fiche de classification du salarié est à multiplier par la valeur du point EPNL.

| Sept. 2015 | Sept. 2016 | Sept. 2017 | Sept. 2018 | Sept. 2019 | Sept. 2020 | Sept. 2021 | Janvier 2022 | Avril 2022 | |

| Point CC SEP (€) | 17,27 | 17,27 | 17,39 | 17,56 | 17,75 | 17,75 | 17,79 | 17,97 | 18,24 |

| Point CFC-CFA (€) | 74,31 | 74,31 | 74,83 | 75,58 | 76,41 | 76,41 | 76,56 | 77,33 | 78,49 |

| Variation | 0% | +0,70% | +1% | +1,10% | 0% | +0,20% | +1% | +1,5% |

Nouveauté CC EPNL, applicable au 1er septembre 2022 :

Les classifications propres aux salariés SEP (section 9), aux formateurs (section 8) et aux psychologues (section 5) disparaissent. Les points SEP et CFA-CFC disparaissent avec eux pour laisser place au point EPNL.

| Sept. 2022 | Oct. 2022 | Mai 2023 | Sept. 2023 | |

| Point CC EPNL (€) | 18,42 | 18,79 | 19,354 | 19,73 |

| Variation | +1% | +2% | +3% | +2% |

Le contrat de travail peut tout à fait prévoir une rémunération supérieure à celle prévue par la convention collective, cette dernière étant une rémunération minimale. Le contrat de travail devra alors prévoir si cette rémunération contractuelle sera ou non indexée sur les évolutions de la valeur du point.

Les rémunérations des salariés en répartition pluri-hebdomadaire du temps de travail peuvent, avec l’accord du salarié, être lissées sur l’horaire annuel moyen. Le montant de la rémunération est alors identique quelque soit le nombre d’heures travaillées dans le mois, sauf en cas de réalisation d’heures supplémentaires ou complémentaires ou en cas d’absence non justifiée entraînant une réduction de la rémunération proportionnelle à la durée de l’absence. Toutefois, les primes ou avantages éventuels non mensuels ne sont pas pris en compte dans ce lissage.

Par exemple, si la durée de travail contractuelle du salarié est de 28 heures par semaine, le salaire est mensualisé sur la base de 121,33 heures par mois (28 h x 52/12), auquel s’ajoutent les éventuelles primes ou avantages non mensuels.

A travail égal, salaire égal

Lorsque les salariés font le même travail ou un travail équivalent (de valeur égale), ils doivent bénéficier de la même rémunération et des mêmes augmentations sauf si l’employeur peut justifier l’écart de rémunération par des raisons objectives (non arbitraires), vérifiables (prouvables, quantifiables) et pertinentes.

Les travaux de valeur égale ont une similarité :

- de connaissances professionnelles consacrées par un titre, un diplôme ou une pratique professionnelle ;

- de capacités découlant de l‘expérience professionnelle ;

- de responsabilités induites par les fonctions occupées ;

- et de charges physique ou nerveuse.

L’égalité en matière de rémunération englobe le salaire de base et tous les autres avantages et accessoires (primes, bonus, avantages en nature), qu’ils proviennent d’un usage, d’une décision unilatérale de l’employeur ou d’un accord collectif.

Elle s’impose peu importe le type de contrat (CDD, CDI, …).

Parmi les éléments qui permettent de justifier un écart de rémunération entre des salariés effectuant un travail équivalent, les juges retiennent notamment :

- la qualité du travail fourni ;

- l’ancienneté (à condition qu’elle soit prise en compte dans le salaire de base) ;

- la disparité du coût de la vie entre deux régions ;

- la pénurie de candidats entraînant le risque de fermeture de l’établissement ;

L’interdiction des discriminations

Il y a discrimination lorsque l’employeur prend une décision à l’égard d’un ou plusieurs salariés en raison de critères interdits par la loi.

En matière de rémunération, l’employeur ne peut justifier un écart de rémunération pour un motif interdit par la loi. Cette interdiction s’applique au salaire de base et à tous les autres avantages et accessoires (primes, bonus, avantages en nature).

Autrement dit, l’employeur ne peut pas décider d’octroyer une rémunération moins conséquente à un salarié en raison notamment de son sexe, sa grossesse, son apparence physique, son état de santé, son handicap, sa race, sa religion, et son appartenance syndicale.

2. Calculer le montant des charges sociales

3. Verser le salaire

L’employeur est tenu de payer le salaire une fois par mois.

La loi n’impose aucune date particulière pour verser le salaire même s’il importe que le versement du salaire intervienne à une date rapprochée de la période de travail afférente.

En revanche, l’employeur est tenu de respecter la même périodicité de versement d’un mois à l’autre. Il ne peut pas verser le salaire en fin de mois puis, le mois suivant, le verser au début.

Cette règle s’applique pour le salaire de base mais ne concerne pas les autres éléments de rémunération qui peuvent être payés à échéance autre que mensuelle (primes, treizième mois etc.).

La paie peut être versée de trois manières :

- Par virement ;

- Par espèces, uniquement sur demande du salarié et si la rémunération est d’un montant inférieur à 1 500 euros (l’employeur ne peut pas refuser cette demande) ;

- Par chèque remis en main propre au salarié sur son lieu de travail ou mis à sa disposition dans l’établissement.

Sauf paiement effectué par virement, le salaire doit être versé un jour ouvrable. Dans ce cas, si l’entreprise paie les salaires le dernier jour du mois, ils seront versés l’avant-dernier jour si le mois se termine par un dimanche.

Le salaire doit obligatoirement être versé au salarié. Ce dernier ne peut donc plus désigner un tiers pour recevoir sa rémunération.

4. Remettre le bulletin de paie au salarié

Au moment du paiement du salaire, l’employeur doit remettre au salarié un bulletin de paie dont la remise peut être faite en main propre, par voie postale ou par voie électronique (sauf opposition du salarié).

Réaliser des acomptes et avances sur salaire

L’acompte sur salaire correspond à la rémunération anticipée par rapport à la date normale de la paie d’un travail déjà accompli par le salarié.

A l’inverse, l’avance sur salaire constitue le paiement anticipé du salaire dû pour un travail qui n’a pas encore été accompli par le salarié.

Les acomptes et avances sur salaire peuvent être versés à tous les salariés en CDD et CDI quelque soit leur temps de travail.

L’acompte sur salaire

Le salarié peut demander à l’employeur de lui faire un acompte sur salaire. L’employeur est tenu d’accepter sa première demande dans le mois, mais peut refuser les nouvelles demandes d’acompte au cours du même mois.

Le montant maximum légal de l’acompte correspond à la moitié du salaire mensuel.

Par précaution, il est recommandé pour l’employeur de faire signer au salarié un reçu mentionnant la date et le montant de l’acompte.

L’acompte est entièrement déductible du salaire à payer en fin de mois.

Exemple : un salarié reçoit, le 15 octobre, la moitié du salaire correspondant au mois d’octobre : il s’agit d’un acompte.

L’avance sur salaire

A l’inverse de l’acompte, le versement d’une avance n’est pas d’un droit, l’employeur est libre d’accepter ou non la demande.

Il n’existe pas de montant maximum imposé par la loi.

Le salarié est tenu de rembourser ces « prêts » à l’établissement. L’employeur peut effectuer pour cela des retenues sur salaire successives afin d’obtenir le remboursement, dans la limite de 10% du salaire mensuel net.

Exemple : Un salarié reçoit, le 15 octobre, la moitié du salaire correspondant au mois de novembre : c’est une avance.

Traiter les erreurs et contestations

Délai de prescription

L’action en paiement (le salarié réclame des sommes qu’il aurait dû percevoir) ou en répétition du salaire (l’employeur a versé au salarié des sommes qui n’étaient pas dues) se prescrit par trois ans à compter du jour où celui qui l’exerce a connu ou aurait dû connaître les faits lui permettant de l’exercer. La demande peut porter sur les sommes dues au titre des trois dernières années à compter de ce jour ou, lorsque le contrat de travail est rompu, sur les sommes dues au titre des trois années précédant la rupture du contrat.

Comment se faire rembourser une somme payée en trop au salarié ?

Lorsque l’employeur verse par erreur une somme non due au salarié, il peut lui demander le remboursement de ce trop-perçu. Cette erreur n’est pas créatrice de droit pour le salarié. L’employeur est donc fondé à réclamer le remboursement.

- Le salarié est encore dans l’entreprise.

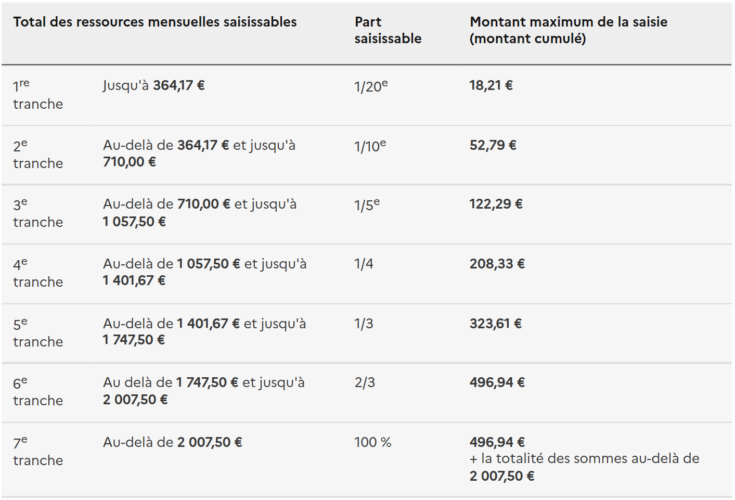

L’employeur informe au préalable le salarié de l’erreur de paiement et d’une retenue de salaire. Il procède ensuite à la retenue de salaire dont le montant ne peut excéder les barèmes ci-dessous :

Le montant des tranches sont majorés, pour chaque personne à la charge du débiteur, de 134,17 €.

Les personnes à la charge du débiteur sont, sur présentation de justificatifs, les suivantes :

- Époux, partenaire de Pacs: Pacs : Pacte civil de solidarité ou concubin dont les ressources sont inférieures à 607,75 €

- Enfants à charge (qui vivent avec lui ou pour lesquels il paie une pension alimentaire)

- Ascendant (personne dont on est issu : parent, grand-parent, arrière-grand-parent) dont les ressources sont inférieures à 607,75 € et qui vit avec lui ou pour lequel il paie une pension alimentaire.

Attention : Il est obligatoire de laisser à disposition du salarié, le solde bancaire insaisissable, c’est-à-dire au moins 607,75 €.

La retenue se poursuit jusqu’au remboursement complet de la somme indûment versée.

En pratique, il doit figurer sur le bulletin de paie une ligne mentionnant la retenue de salaire.

- Le salarié a quitté l’entreprise.

Même si le salarié a quitté l’Ogec, l’employeur dispose d’un délai de trois ans à partir du jour où il a connaissance de son erreur pour demander le remboursement à l’ancien salarié. Il peut réclamer le remboursement de toutes les sommes versées en trop au cours des trois années précédant la fin du contrat.

En pratique l’employeur adresse un courrier recommandé avec accusé de réception dans lequel il propose à l’ancien salarié une solution amiable pour procéder au remboursement.

Si l’ancien salarié refuse ou conteste les conditions du remboursement amiable, l’employeur peut faire une action en justice devant un Conseil de Prud’hommes.