1. Les prêts encadrés par le code monétaire et financier #

L’article L.511-6 du code monétaire et financier, issu de la loi n°2021-875 du 1er juillet 2021 visant à améliorer la trésorerie des associations, a élargi les dérogations au monopole bancaire en matière d’octroi de prêts.

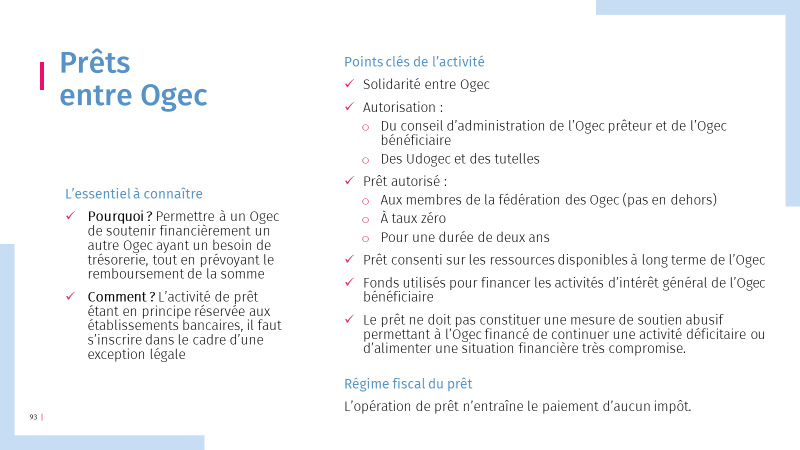

Cet article permet à certaines associations de consentir des prêts à d’autres associations, sous réserve du respect des conditions suivantes :

- L’association prêteuse doit exister depuis au moins 3 ans ;

- L’ensemble des activités de l’association prêteuse doit être d’intérêt général ;

- Le prêt doit être consenti pour une durée maximale de deux ans ;

- Le prêt doit être consenti à taux zéro et sur les ressources disponibles à long terme de l’association prêteuse ;

- Les associations (prêteuse et emprunteuse) doivent être membres d’une même union d’associations ou d’une même fédération d’associations : un OGEC ne peut donc pas prêter à une structure extérieure au réseau fédératif des OGEC sur la base de cet article.

Ces conditions ont été reprises dans un modèle de convention de prêt entre OGEC présenté lors de la Journée Gestion du 31 mars 2022 et disponible dans la documentation de l’application ISI Gestion : Des

modèles de conventions pour faciliter la mutualisation entre Ogec.

Le modèle de convention de prêt ne fait pas référence à d’éventuels frais de gestion : ceux-ci peuvent être facturés dans une certaine mesure. Il est conseillé de se limiter au remboursement des frais engagés pour consentir le prêt.

Réécoutez la conférence sur les mutualisations de moyens entre OGEC sur la chaîne YouTube de la FNOGEC : ici

2. Les prêts encadrés par le code civil #

En application des articles 1892 et suivants du code civil, une association est autorisée à octroyer des prêts totalement gratuits (ni intérêts, ni frais de gestion, ni clause de revalorisation), sans limitation de durée, au sein du réseau voire également au bénéfice de structures tierces, sous réserve que cette activité s’inscrive dans le respect de son objet statutaire.

3. Les prêts doivent-ils être déclarés à l’administration ? #

Question traitée en collaboration avec Mathilde Delaunay, avocate associée, Guillemin Flichy.

Selon l’article 242 ter du Code général des impôts, « les personnes qui interviennent à un titre quelconque, dans la conclusion des contrats de prêts ou dans la rédaction des actes qui les constatent sont tenues de déclarer à l’administration la date, le montant et les conditions du prêt ainsi que les noms et adresses du prêteur et de l’emprunteur ».

Les conditions de mise en œuvre de cette obligation de déclaration ainsi que les cas de dispense sont visés par les articles 49 B de l’annexe III et 23 L de l’annexe IV du CGI.

En synthèse, tous les prêts doivent faire l’objet d’une déclaration, à l’exception :

- De ceux ne dépassant pas un montant fixé aujourd’hui à 760€ ;

- De ceux visés à ce titre par arrêté du ministre de l’Economie et des Finances.

A ce titre, l’administration fiscale précise (BOI-RPPM-PVBMI-40-30-65-15) : « il a été admis que certains contrats de prêts étaient dispensés de déclaration. Ces dispenses, qui répondent au souci exclusif de simplifier la tâche des personnes tenues à déclaration et tiennent compte de la nature particulière des contrôles auxquels elles sont soumises, concernent les prêts des organismes à but non lucratif visés au 5 de l’article 206 du CGI ».

Ainsi, les organismes sans but lucratif imposés à l’impôt sur les sociétés (IS) au titre de leurs seuls revenus patrimoniaux bénéficient d’une dispense de déclaration des prêts qu’ils consentent. Cette dispense doit être accordée par le directeur départemental des finances publiques dont relève l’organisme. En pratique, pour accorder la dispense, l’administration fiscale s’assure que l’association concernée se conforme à ses obligations déclaratives en matière de revenus patrimoniaux (déclaration 2070).

Par analogie, il nous semble logique que les organismes sans but lucratif qui ne sont imposés ni au titre de leurs activités ni au titre de leur patrimoine ne soient pas visés par l’obligation de déclaration, étant hors du champ du code général des impôts.

Ainsi, en synthèse, il nous semble que :

- Les associations n’étant imposées à l’IS ni au titre de leurs activités ni au titre de leurs revenus patrimoniaux ne sont pas soumises à l’obligation de déclaration ;

- Les associations assujetties à l’IS au titre de leurs seuls revenus patrimoniaux (article 206, 5 du CGI) peuvent être dispensées de l’obligation de déclaration, sur accord de l’administration fiscale et sous réserve de bien se conformer à leurs obligations déclaratives en matière de revenus du patrimoine ;

- Les associations assujetties à l’IS au titre de leurs activités, y compris si ces activités sont exercées dans le cadre d’un secteur fiscal accessoire, sont soumises à l’obligation de déclarer les prêts.

Dans une approche prudentielle, si les associations parties au contrat de prêt ne relèvent pas de la même situation fiscale, nous recommandons d’appliquer le régime le plus contraignant à l’opération.